企业所得税,新增一项税前扣除凭证!财政部刚刚通知!2月1日起执行!

又有一项票据可用于税前扣除了,财政部刚刚发文!还有企税税前扣除最全明细表,快跟小编一起学习下!

1

财政部:

这项凭证可税前扣除

近日,财政部发文明确了公益事业捐赠票据的使用管理办法。

重点提取:

1、公益事业捐赠票据是会计核算的原始凭证,包括电子和纸质两种形式。电子票据和纸质票据具有同等法律效力,是财政、税务、审计、监察等部门进行监督检查的依据。

公益事业捐赠票据可作为捐赠人对外捐赠并根据国家有关规定申请捐赠款项税前扣除的有效凭证。

2、 公益事业捐赠票据的基本内容包括票据名称、票据监制章、票据代码、票据号码、交款人统一社会信用代码、交款人、校验码、开票日期、二维码(条形码)、项目编码、项目名称、单位、数量、标准、金额(元)、金额合计(大写)/(小写)、备注、其他信息、收款单位(章)、复核人、收款人等。

公益事业捐赠纸质票据一般包括存根联、收据联、记账联。存根联由开票方留存,收据联由支付方收执,记账联由开票方留做记账凭证。

3、公益事业捐赠票据分别由财政部或省级财政部门统一监(印)制,并套印全国统一式样的财政票据监制章。

公益事业捐赠票据实行全国统一的式样、编码规则和电子票据数据标准,由财政部负责制定。

4、公益事业捐赠电子票据使用单位和付款单位应当准确、完整、有效接收和读取公益事业捐赠电子票据,并按照会计信息化和会计档案等有关管理要求归档入账。

5、本办法自2024年2月1日起施行。

附:公益事业票据样式(仅供参考)

2

公益性捐赠需要注意的4个关键点

一、捐赠途径

根据《企业所得税实施条例》和《个人所得税实施条例》,纳税人只有通过公益性社会组织或县级以上人民政府进行的捐赠,才属于税法中允许扣除的公益性捐赠。若纳税人直接捐赠或通过其他途径进行捐赠的,则不能在计算应纳税所得额时扣除。

二、捐赠对象

纳税人进行捐赠的对象,必须是税法规定的向公益事业及慈善活动的捐赠,否则不能进行扣除。

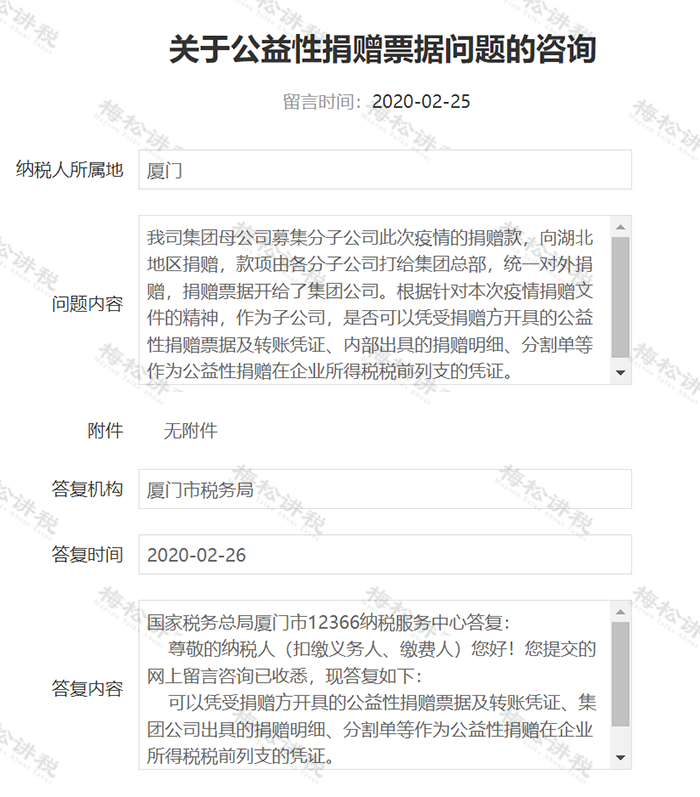

三、捐赠凭证

企业或个人在进行税前扣除时,应当取得相应加盖公章的公益事业捐赠票据。

划重点!!!

(1)对个人来说,若在发生公益捐赠时不能及时取得捐赠票据的,可以暂时凭公益捐赠银行支付凭证扣除,并向扣缴义务人提供公益捐赠银行支付凭证复印件。个人应在捐赠之日起90日内向扣缴义务人补充提供捐赠票据,如果个人未按规定提供捐赠票据的,扣缴义务人应在30日内向主管税务机关报告。

机关、企事业单位统一组织员工开展公益捐赠的,纳税人可以凭汇总开具的捐赠票据和员工明细单扣除。

(2)对企业来说,若企业集团统一捐赠的,可以凭借受捐赠方开具的公益性捐赠票据及转账凭证、集团公司出具的捐赠明细、分割单等作为公益性捐赠在企业所得税税前列支的凭证。

四、捐赠形式

企业若采用非现金形式进行捐赠,根据《中华人民共和国增值税暂行条例实施细则》 第四条第(八)项规定:单位或者个体工商户将自产、委托加工或者购进的货物无偿赠送其他单位或者个人,视同销售。

同时,在2019年1月1日至2025年12月31日这段期间内,对单位或者个体工商户将自产、委托加工或购买的货物通过公益性社会组织、县级及以上人民政府及其组成部门和直属机构,或直接无偿捐赠给目标脱贫地区的单位和个人,免征增值税。

3

公益性捐赠如何进行税前扣除?

企业发生的公益性捐赠的支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。

当然,有其他法律规定可以据实全额扣除的,从其相关规定。

4

最全企业所得税税前扣除要点及明细

财务快收藏!

5

注意!

这几类费用不能仅凭发票扣除!

一、费用类

二、生产类

三、资产类

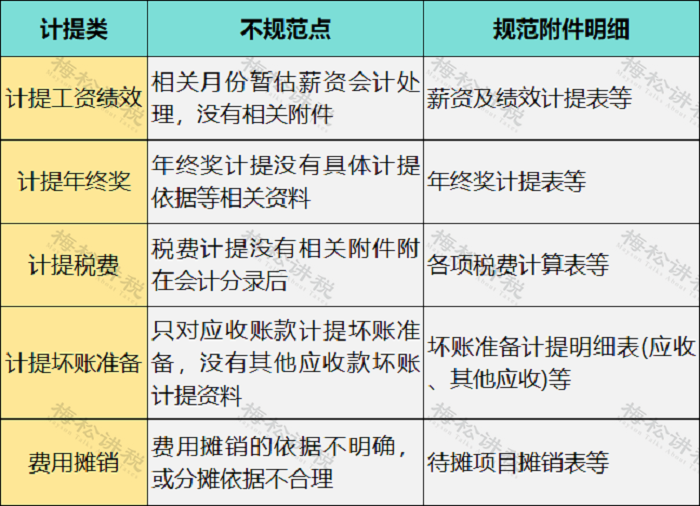

四、计提类

来源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人